Rio Tinto Group: Dividendenaktien-Analyse

Die Rio Tinto-Aktie bietet aktuell über 6% Dividendenrendite bei einem der weltgrößten Bergbaukonzerne. Ein scheinbar unschlagbares Angebot im Rohstoffsektor. Unsere umfassende Analyse verrät, ob das Bergbauunternehmen aus London und Melbourne tatsächlich ins Dividendendepot gehört.

1. Unternehmensvorstellung

Was macht Rio Tinto und womit verdient das Unternehmen sein Geld?

Stellen Sie sich Rio Tinto wie einen riesigen Schatzgräber vor, der weltweit nach wertvollen Rohstoffen sucht und diese aus der Erde holt. Das Unternehmen betreibt Bergbau im großen Stil – es gräbt Löcher in die Erde, sprengt Gestein und transportiert die wertvollen Materialien zu seinen Kunden weltweit.

Wichtig zu wissen: Rio Tinto hat eine Dual-Listed-Struktur - die Aktie wird sowohl in London (RIO.L) als auch in Australien (RIO.AX) gehandelt. Das ist wie zwei Eingänge zum selben Haus.

Die Haupteinnahmequellen sind einfach erklärt:

- Eisenerz verkaufen (wie Sand am Strand, nur viel wertvoller): Rio Tinto verkauft jährlich über 320 Millionen Tonnen Eisenerz, hauptsächlich an chinesische Stahlwerke. Das ist, als würde man täglich 900.000 Tonnen rostrotes Gestein verkaufen – genug um 45.000 LKWs zu füllen!

- Aluminium produzieren: Vom Bauxit (dem Rohstoff) bis zum fertigen Aluminium für Getränkedosen und Flugzeuge

- Kupfer fördern: Das rote Metall, das in jedem Elektrokabel steckt

- Seltene Mineralien: Von Diamanten bis zu Lithium für Batterien

Das Geschäftsmodell ist wie ein gut geölter Supermarkt für Rohstoffe: Rio Tinto besitzt die Minen (die Lager), hat eigene Züge und Häfen (die Logistik) und verkauft direkt an große Industriekunden (die Abnehmer). Der Clou: Die meisten Kunden haben langfristige Verträge, was für stabile Einnahmen sorgt.

Geschichte und aktuelle Marktstellung

Rio Tinto wurde 1873 gegründet, als britische Investoren für 3,68 Millionen Pfund Kupferminen in Spanien kauften. Der Name "Rio Tinto" stammt vom roten Fluss (Río Tinto) in Spanien, der durch die Kupfervorkommen seine charakteristische Farbe erhielt.

Wichtige Meilensteine:

- 1966: Entdeckung riesiger Eisenerzvorkommen in Australien (Pilbara-Region)

- 1995: Fusion zur heutigen Struktur als dual-gelistetes Unternehmen

- 2007: Übernahme von Alcan für 38 Milliarden Dollar – wurde zum weltgrößten Aluminiumproduzenten

- 2024: Akquisition von Arcadium Lithium für 6,7 Milliarden Dollar

Heutige Marktstellung:

- Zweitgrößtes Bergbauunternehmen der Welt mit einer Marktkapitalisierung von etwa 85-99 Milliarden Dollar (je nach Börsenkurs)

- Weltmarktführer bei Eisenerz aus Australien (13% der globalen Produktion)

- Größter Aluminiumproduzent weltweit

- 60.000 Mitarbeiter in über 35 Ländern

Geschäftsbereiche mit prozentualer Umsatzaufteilung (2024)

Die vier Säulen des Geschäfts:

- Eisenerz: 60-65% des Umsatzes (29,34 Milliarden Dollar)

- 18 Minen in Westaustralien (Pilbara-Region)

- Eigenes Schienennetz von 1.900 km (länger als die Strecke Berlin-Madrid)

- 4 eigene Häfen für den Export

- China macht 40% des Gesamtumsatzes aus

- Aluminium: 15-20% des Umsatzes (13,65 Milliarden Dollar)

- Von der Bauxitmine bis zur Aluminiumhütte alles aus einer Hand

- Besonders umweltfreundliche Produktion in Kanada mit Wasserkraft

- Kupfer: 10-15% des Umsatzes (9,28 Milliarden Dollar)

- Große Mine in der Mongolei (Oyu Tolgoi)

- 30% Beteiligung an der weltgrößten Kupfermine in Chile (Escondida)

- Mineralien: 5-10% des Umsatzes (5,53 Milliarden Dollar)

- Titanium für weiße Farbe und Sonnencreme

- Borate für Glas und Waschmittel

- Salz und andere Industriemineralien

- NEU: Lithium durch Arcadium-Übernahme

2. Marktumfeld und Wettbewerber

Entwicklung der Bergbaubranche

Die globale Bergbauindustrie ist ein 2,4 Billionen Dollar schwerer Gigant – das entspricht etwa der gesamten Wirtschaftsleistung Frankreichs! Die Branche wächst jährlich um etwa 5,3% und wird bis 2029 voraussichtlich 3,5 Billionen Dollar erreichen.

Aktuelle Trends:

- Grüne Revolution als Wachstumstreiber: Für E-Autos und Windräder braucht man dreimal mehr Kupfer als für normale Autos

- Technologie revolutioniert den Bergbau: Selbstfahrende Trucks und Züge, Drohnen zur Überwachung

- Nachhaltigkeit wird zur Pflicht: Alle großen Bergbaukonzerne haben sich zu Netto-Null-Emissionen bis 2050 verpflichtet

Wichtigste Konkurrenten mit Marktanteilen

Die "Big Four" des Bergbaus:

| Unternehmen | Marktkapitalisierung | Hauptprodukte |

|---|---|---|

| BHP (Australien) | 235 Mrd. USD | Eisenerz, Kupfer, Kohle, Nickel |

| Rio Tinto | 89 Mrd. USD | Eisenerz, Aluminium, Kupfer |

| Vale (Brasilien) | 59 Mrd. USD | Eisenerz, Kupfer, Nickel |

| Glencore (Schweiz) | 55 Mrd. USD | Diversifiziert + Handel |

Im Eisenerz-Markt (dem wichtigsten Geschäft) sieht die Rangfolge so aus:

- Vale (Brasilien): 321 Millionen Tonnen/Jahr - Der Marktführer mit den hochwertigsten Erzen

- Rio Tinto: 320 Millionen Tonnen/Jahr - Knapp dahinter

- BHP (Australien): 258 Millionen Tonnen/Jahr - Der ewige Rivale

- Fortescue (Australien): 189 Millionen Tonnen/Jahr - Der Aufsteiger

Wettbewerbsvorteile von Rio Tinto (Burggraben-Analyse)

Ein "Burggraben" ist wie ein Schutzwall um eine mittelalterliche Burg – er schützt das Unternehmen vor der Konkurrenz. Rio Tintos Burggraben besteht aus:

- Die niedrigsten Produktionskosten weltweit: Rio Tinto kann Eisenerz für nur 18,60 Dollar pro Tonne fördern. Bei aktuellen Preisen von 100 Dollar bleiben also über 80 Dollar Gewinn pro Tonne!

- Unschlagbare Infrastruktur: Das eigene Schienennetz und die Häfen haben Milliarden gekostet – kein Konkurrent kann das einfach nachbauen

- Technologieführerschaft: Als erstes Unternehmen mit vollautomatischen Zügen (ohne Lokführer!) und KI-gestützter Optimierung – das spart Millionen an Personalkosten

- Erstklassige Erzvorkommen: Die Minen haben noch Reserven für Jahrzehnte, und die Qualität des Erzes ist so gut, dass Kunden Aufpreise zahlen

- Geografischer Vorteil: Die australischen Minen sind näher an China (dem größten Abnehmer) als die brasilianische Konkurrenz

- Integrierte Wertschöpfung: Eigene Häfen, Eisenbahnen und Verarbeitungsanlagen schaffen Kontrolle über die gesamte Lieferkette

Zyklizität der Branche

Die Bergbaubranche ist wie eine Achterbahn – mal geht es steil bergauf, mal rasant bergab. Diese Zyklen hängen von der Weltwirtschaft ab:

Gute Zeiten (Boom):

- Wirtschaft wächst → mehr Nachfrage nach Rohstoffen → Preise steigen → Rio Tinto verdient Milliarden

- Beispiel: 2021 explodierten die Eisenerzpreise auf über 200 Dollar/Tonne

Schlechte Zeiten (Bust):

- Rezession → weniger Bauaktivität → weniger Stahlnachfrage → Preise fallen → Gewinne brechen ein

- Beispiel: 2015/16 fiel Eisenerz auf unter 40 Dollar/Tonne

Rio Tinto managt diese Zyklen durch:

- Kostendisziplin: Auch bei 40 Dollar Eisenerzpreis noch profitabel

- Diversifikation: Nicht nur Eisenerz, sondern auch Aluminium und Kupfer

- Flexible Dividendenpolitik: In guten Zeiten mehr, in schlechten weniger ausschütten

3. Wichtige Kennzahlen (letzte 5-10 Jahre)

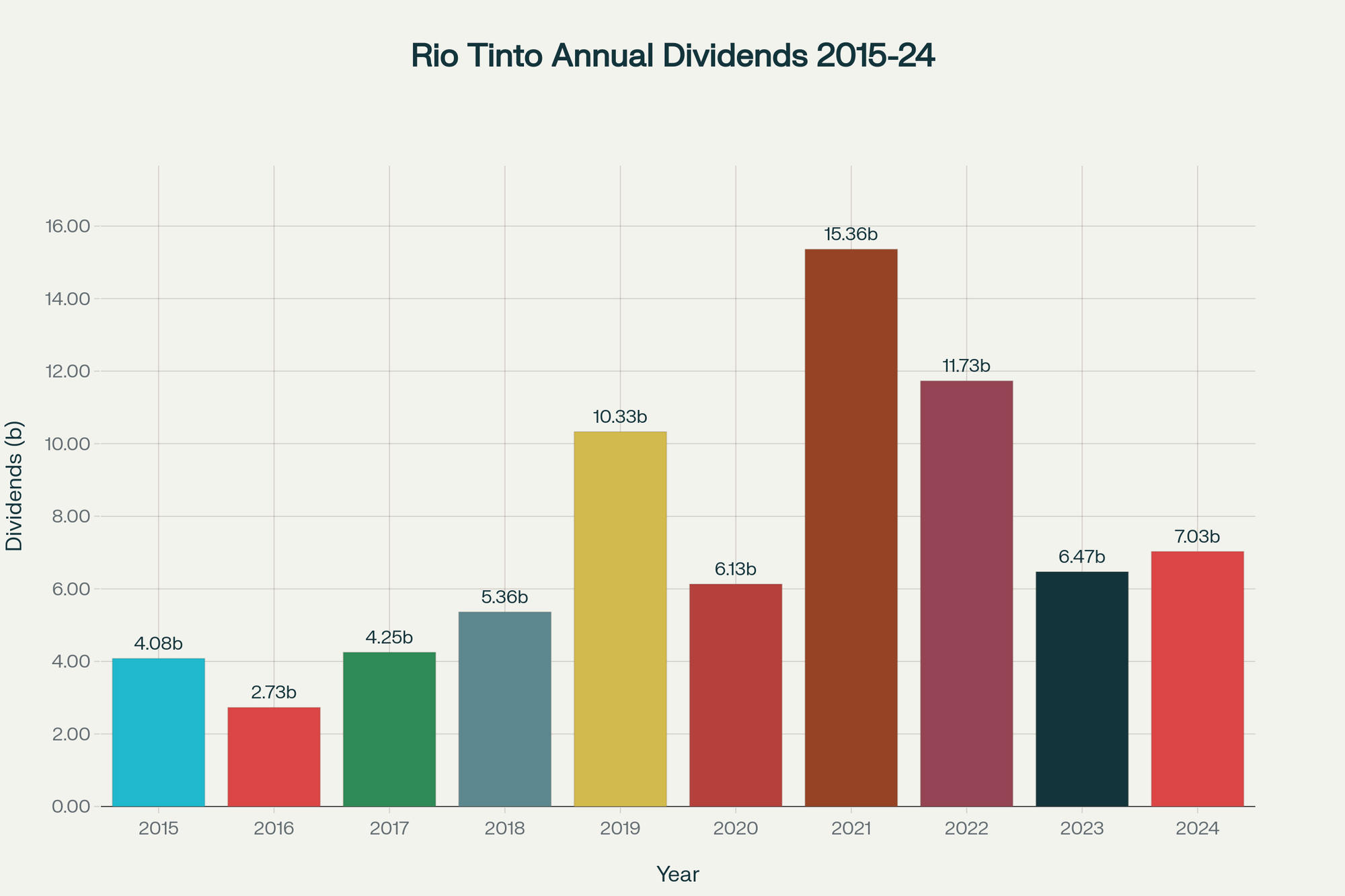

Dividendenkennzahlen

Dividendenrendite (Was bedeutet das? Der Prozentsatz, den Sie jährlich auf Ihre Investition als Dividende erhalten - wie Zinsen auf dem Sparbuch):

- Aktuell (2024): 6,1-6,8% - Das ist dreimal mehr als auf dem Tagesgeldkonto!

- 10-Jahres-Durchschnitt: Schwankt stark zwischen 3% und 10%

- Bewertung: Sehr attraktiv, aber volatil

Dividendenwachstum pro Jahr:

- 5-Jahres-Durchschnitt: +5,7% jährlich

- Problem: Sehr unregelmäßig - 2021 Rekorddividende von 9,63 Dollar, 2020 nur 1,55 Dollar (COVID)

- Was bedeutet das für Anleger? Die Dividende ist keine sichere Bank wie bei Nestlé, sondern schwankt mit den Rohstoffpreisen

Ausschüttungsquote (Payout Ratio) (Wie viel vom Gewinn wird ausgeschüttet?):

- Konstant bei 60% seit 9 Jahren

- Politik: 40-60% der Gewinne werden ausgeschüttet

- Bewertung: Goldene Mitte - genug für Aktionäre, genug fürs Wachstum

Profitabilitätskennzahlen

Eigenkapitalrendite (ROE) (Wie effizient arbeitet das Unternehmen mit dem Geld der Aktionäre?):

- 2024: 20,25% - Aus 100 Euro Eigenkapital macht Rio Tinto 20 Euro Gewinn

- Spannweite: Zwischen -2,3% (2015) und 41,0% (2021)

- Vergleich: Der Durchschnitt liegt bei 10-15%

- Bedeutung: Rio Tinto ist in guten Jahren hochprofitabel

Gewinn pro Aktie (EPS):

- 2024: 7,07 Dollar (+14,7% gegenüber 2023)

- 2021 (Rekordjahr): Über 12 Dollar

- Trend: Stark schwankend, aber langfristig steigend

Umsatzwachstum:

- 2024: 53,66 Milliarden Dollar (-1% gegenüber Vorjahr)

- Langfristiger Trend: Stabil bei 50-55 Milliarden Dollar

- Bewertung: Solide, aber kein Wachstumsrakete

Gewinnmarge (Wie viel vom Umsatz bleibt als Gewinn?):

- 2024: 21,5% Nettogewinnmarge

- EBITDA-Marge: 43% - Fast die Hälfte des Umsatzes bleibt vor Steuern und Abschreibungen übrig!

- Bedeutung: Extrem profitabel in guten Zeiten

Freier Cashflow (Das Geld, das wirklich übrig bleibt):

- 2024: 5,5 Milliarden Dollar

- 2023: 7,7 Milliarden Dollar

- Trend: Rückläufig wegen hoher Investitionen, aber immer noch stark

Bilanzkennzahlen

Verschuldung (Debt-to-Equity Ratio) (Wie viel Schulden im Verhältnis zum Eigenkapital?):

- Aktuell: 0,24 - Für jeden Euro Eigenkapital nur 24 Cent Schulden

- 10-Jahres-Maximum: 0,62 während der Krise

- Bewertung: Sehr konservativ finanziert, fast schuldenfrei

Eigenkapitalquote (Wie solide ist die Bilanz?):

- Über 70% - Rio Tinto gehört größtenteils den Aktionären, nicht den Banken

- Bedeutung: Kann auch schwere Krisen überstehen

Zinsdeckungsgrad (Kann das Unternehmen seine Zinsen bezahlen?):

- Kein Problem - Die Gewinne reichen locker für alle Zinszahlungen

- Rating: A von S&P und Fitch (wie die Bonitätsnote "sehr gut")

4. Dividendengeschichte

Seit wann zahlt Rio Tinto Dividende?

Rio Tinto zahlt seit Jahrzehnten durchgehend Dividenden - mit Ausnahme extremer Krisenjahre. Die moderne Dividendenpolitik mit halbjährlichen Zahlungen existiert seit der Fusion 1995.

Wurden Dividenden regelmäßig erhöht?

Die ehrliche Antwort: Nein! Rio Tinto ist kein „Dividendenaristokrat“ wie Coca-Cola, der jedes Jahr die Dividende erhöht. Stattdessen:

- Zyklische Dividenden: Hohe Ausschüttungen in guten Jahren (2021: 9,63 Dollar)

- Kürzungen in Krisen: 2020 nur 1,55 Dollar wegen COVID

- Sonderdividenden: In Boomjahren gibt es oft Extrazahlungen

Gab es Kürzungen oder Ausfälle?

Ja, mehrfach:

- 2008/2009 Finanzkrise: Massive Kürzungen, Aktienkurs fiel um 90%

- 2015/2016 Rohstoffkrise: Dividende halbiert als Eisenerz unter 40 Dollar fiel

- 2020 COVID: Reduzierte Ausschüttung trotz guter Geschäfte

Was lernen wir daraus? Rio Tinto-Dividenden sind wie das Wetter in den Bergen - manchmal scheint die Sonne (hohe Dividenden), manchmal stürmt es (Kürzungen).

Dividendenpolitik des Unternehmens

Offizielle Politik:

- 40-60% des Gewinns werden ausgeschüttet

- 10-Jahres-Durchschnitt: 70,1% Ausschüttungsquote (oft am oberen Ende oder darüber)

- Seit 9 Jahren konstant am oberen Ende (60%)

- Progressive Basisdividende: Grunddividende soll nicht fallen

- Zusätzliche Ausschüttungen: Bei Überschusskapital Sonderdividenden oder Aktienrückkäufe

In der Praxis bedeutet das:

- Mindestdividende auch in schlechten Jahren

- Bonuszahlungen in guten Jahren (wie 2021 mit 9,63 Dollar)

- Keine Dividendengarantie wie bei REITs

5. Unternehmensführung

Erfahrung der Geschäftsführung

CEO Jakob Stausholm (seit 2021):

- Däne mit 25+ Jahren Erfahrung in der Öl- und Rohstoffbranche

- Karrierestationen: 19 Jahre bei Shell, CFO bei Maersk (Reederei)

- Besonderheit: Übernahm nach der Juukan-Schlucht-Krise (Zerstörung einer 46.000 Jahre alten Aborigine-Stätte)

- Aktuell: Angekündigter Rücktritt 2025 nach Stabilisierung des Unternehmens

Strategische Erfolge unter Stausholm:

- 6,7 Milliarden Dollar Lithium-Übernahme für Batteriemarkt

- 7,5 Milliarden Investment in CO2-Reduktion

- Wiederherstellung des Vertrauens nach Umweltskandal

Aktionärsfreundlichkeit

Positiv:

- Massive Rückkaufprogramme: Über 10 Milliarden Dollar zwischen 2017-2020

- Klare Kommunikation: Regelmäßige Updates, transparente Dividendenpolitik

- 60% Ausschüttungsquote: Am oberen Ende der Spanne seit 9 Jahren

- ESG-Engagement: Net-Zero-Ziel bis 2050 für CO2-Emissionen

- Investment Grade Rating: A von S&P und Fitch bestätigt Bonität

Negativ:

- Variable Dividenden können Einkommensanleger abschrecken

- CEO-Wechsel 2025 schafft Unsicherheit

- Nachfolgersuche läuft: Interne Kandidaten sind Bold Baatar, Simon Trott und Jerome Pecresse

Insider-Beteiligung

Warnsignal: Insider besitzen weniger als 1% der Aktien!

- BlackRock: 18% (größter Aktionär)

- Chinalco (chinesischer Staatskonzern): 11%

- Management: Minimale Beteiligung

Was bedeutet das? Das Management hat wenig "Skin in the Game" - sie verlieren kaum eigenes Geld, wenn die Aktie fällt. Das ist wie ein Kapitän, der kein eigenes Geld auf seinem Schiff hat.

6. Finanzielle Stabilität

Bilanzentwicklung

Rio Tintos Bilanz ist wie ein Fels in der Brandung:

- Kreditrating "A": Investment Grade, vergleichbar mit soliden Staatsanleihen

- Verschuldung gestiegen: Von 5 auf 14,6 Milliarden Dollar (2025) wegen Lithium-Übernahme

- Aber: Verschuldungsgrad immer noch nur 1,27x EBITDA (sehr niedrig)

Wiederkehrende vs. projektbasierte Umsätze

Der Mix macht's:

- 70% langfristige Verträge: Besonders bei Eisenerz und Aluminium

- 30% Spotmarkt: Flexibilität bei Preisschwankungen

- Vorteil: Grundlast an Einnahmen gesichert, Upside bei steigenden Preisen möglich

Current Ratio / Liquidität

Current Ratio von 1,63 bedeutet: Rio Tinto hat 1,63 Euro flüssige Mittel für jeden Euro kurzfristige Schulden.

- Bargeld: 8,87 Milliarden Dollar in der Kasse

- Bewertung: Mehr als genug Liquidität für alle Eventualitäten

7. Risiken

Geschäftsrisiken

China-Abhängigkeit (KRITISCH!):

- 50-55% des Umsatzes hängen von China ab

- 250 Millionen Tonnen Eisenerz jährlich nach China

- Problem: Chinas Immobilienkrise drückt die Stahlnachfrage

- Folge: Eisenerzpreise fielen 2024 um 27%

Rohstoffpreise (HOCH):

- Bei Eisenerz unter 40 Dollar/Tonne wird's eng

- Aktuell bei 100 Dollar - komfortable Marge

- Aber: 10% Preisrückgang = 2,3 Milliarden Dollar weniger Gewinn!

Technologische Risiken

- Stahlrecycling: Könnte Eisenerz-Nachfrage reduzieren

- Neue Materialien: Carbon statt Stahl in Autos?

- Aber: Rio Tinto investiert selbst massiv in Technologie

Wirtschaftliche und Währungsrisiken

- Dollarabhängigkeit: Einnahmen in Dollar, Kosten teils in australischen Dollar

- Rezessionsgefahr: Bergbau leidet als erstes in Wirtschaftskrisen

- Handelsbarrieren: US-Zölle auf Aluminium (25%) drücken Margen

ESG-Risiken

Umwelt, Soziales, Governance:

- CO2-Ziele: 50% Reduktion bis 2030 kostet Milliarden

- Reputationsrisiko: Juukan-Schlucht-Skandal zeigt Verwundbarkeit

- Stranded Assets: Könnten Kohle-lastige Anlagen wertlos werden?

8. Szenarien für langfristige Entwicklung

Positives Szenario (30-40% Wahrscheinlichkeit)

"Die grüne Revolution"

- Auslöser: Massive Investitionen in erneuerbare Energien weltweit

- Kupfernachfrage explodiert: E-Autos brauchen 3x mehr Kupfer

- Lithium-Boom: Rio Tinto wird durch Arcadium-Übernahme zum Top-3-Produzenten

- Indien ersetzt China: Als neuer Wachstumsmotor für Rohstoffnachfrage

- Eisenerz bei 150 Dollar: Premium-Erz aus Simandou erzielt Höchstpreise

- Simandou-Projekt: Trotz hoher Kosten wird die weltgrößte Eisenerzlagerstätte in Guinea erschlossen

Folgen für Anleger:

- Dividende könnte auf 8-10 Dollar/Aktie steigen

- Sonderdividenden wahrscheinlich

- Aktienkurs-Verdopplung möglich

- ROE über 30% nachhaltig erreichbar

Negatives Szenario (25-35% Wahrscheinlichkeit)

"China-Krise und globale Rezession"

- Auslöser: Chinas Immobilienblase platzt vollständig

- Stahlnachfrage bricht ein: -30% weniger Produktion

- Eisenerz unter 70 Dollar: Langfristig niedrige Preise

- Globale Rezession: Auch Kupfer und Aluminium leiden

- ESG-Druck: Institutionelle Investoren ziehen sich zurück

Folgen für Anleger:

- Dividende fällt auf 2-3 Dollar/Aktie

- Keine Sonderdividenden

- Aktienkurs könnte halbieren

Aktuelle Bewertung

Kennzahlen im Vergleich:

| Kennzahl | Aktuell | 10-Jahres-Durchschnitt | Branchenschnitt | Bewertung |

|---|---|---|---|---|

| KGV (Kurs-Gewinn-Verhältnis) | 8,6-8,7 | 15,2 | 20,4 | ✅ Sehr günstig |

| KBV (Kurs-Buchwert) | 1,77-1,8 | 2,2 | 2,5 | ✅ Attraktiv |

| EV/EBITDA | 4,1-5,7 | 6,8 | 8,5 | ✅ Unterbewertet |

| Dividendenrendite | 6,1-6,8% | 6,2% | 4,5% | ✅ Überdurchschnittlich |

Analyst-Konsens:

- Durchschnittliches Kursziel: 51,83 GBP (+13% Potenzial)

- Empfehlungen: 67% Kaufen, 33% Halten, 0% Verkaufen

- Fair Value (JPMorgan): 59 GBP (+25% Potenzial)

Was heißt das? Der Markt preist bereits viele Risiken ein. Bei aktuellen Kursen könnte Rio Tinto unterbewertet sein - typisch für Rohstoffaktien am Ende von Abschwungzyklen.

9. Fazit für Dividendenanleger

Eignung für langfristige Dividendenstrategie

Rio Tinto ist wie ein Sportwagen unter den Dividendenaktien - hohe Leistung, aber auch hohes Risiko:

Perfekt geeignet für:

- Anleger, die hohe Dividendenrenditen suchen (aktuell 6,1-6,8%)

- Investoren mit starken Nerven für Schwankungen

- Portfolios, die Rohstoff-Exposure brauchen

Nicht geeignet für:

- Rentner, die stabile monatliche Einkommen brauchen

- Anleger, die nicht mit 50% Kursschwankungen leben können

- ESG-fokussierte Investoren (Bergbau bleibt schmutzig)

Stabilität der Ausschüttungen

Die bittere Wahrheit: Die Dividenden sind so stabil wie das Wetter in Hamburg - es kann jederzeit regnen!

- Basisniveau: Etwa 2-3 Dollar/Aktie sollten auch in Krisen drin sein

- Normalfall: 4-5 Dollar/Aktie bei stabilen Rohstoffpreisen

- Boom-Jahre: 8-10 Dollar/Aktie plus Sonderdividenden möglich

Pro/Contra Argumente

Pro:

✅ Aktuell hohe Dividendenrendite von über 6%

✅ Niedrigste Produktionskosten der Branche

✅ Starke Bilanz mit A-Rating

✅ Wachstum in Zukunftsmärkten (Lithium, Kupfer)

✅ 60% Ausschüttungsquote seit 9 Jahren konstant

✅ Günstige Bewertung (KGV unter 9)

Contra:

❌ Extreme China-Abhängigkeit (50% Umsatz)

❌ Volatile Dividenden (können halbiert werden)

❌ Zyklisches Geschäft (Achterbahnfahrt garantiert)

❌ Management hat kaum eigene Aktien

❌ ESG-Risiken (Umweltzerstörung, CO2-Emissionen)

❌ Keine Dividendengarantie

Empfehlung für verschiedene Anlegertypen

Konservative Dividendenanleger (Rentner, Vorsichtige): ⚠️ Finger weg! Zu volatil, zu unsicher. Besser zu Nestlé, Unilever oder REITs greifen.

Ausgewogene Anleger (Langfristsparer): ✅ Kleine Position möglich (max. 3-5% des Portfolios). Die hohe Dividende ist verlockend, aber nur als Beimischung für Diversifikation und Inflationsschutz sinnvoll.

Risikobereite Anleger (Zyklusversteher): ✅ Kaufenswert bei Eisenerz unter 90 Dollar/Tonne. Könnten von Zykluserholung profitieren. Position bis 5-10% des Portfolios vertretbar. Timing des Einstiegs ist entscheidend für langfristigen Erfolg.

Mein persönliches Fazit:

Rio Tinto ist eine Wetter-Aktie - manchmal scheint die Dividenden-Sonne, manchmal hagelt es Kürzungen. Es ist einer der qualitativ besten Rohstoffwerte weltweit mit exzellenter Kapitalallokation. Wer das versteht und damit leben kann, bekommt aktuell eine attraktive Dividendenrendite mit Potenzial für Sonderzahlungen bei unterdurchschnittlicher Bewertung.

Die magische Frage für Ihre Entscheidung: Können Sie nachts ruhig schlafen, wenn Ihre Rio Tinto-Aktien 30% im Minus stehen, aber Sie wissen, dass nächstes Jahr vielleicht eine 10% Dividende kommt? Wenn ja, könnte Rio Tinto etwas für Sie sein. Wenn nein, gibt es bessere Alternativen für Sie.

Hinweis: Diese Analyse stellt keine Anlageberatung dar. Investitionsentscheidungen sollten auf eigener Recherche und Risikoeinschätzung basieren.